VR/AR市场的牌桌上永远瞬息万变,却也依然生机勃勃。从2017年下半年到2018年都是一个洗牌的阶段。尽管2018年的VR/AR市场相较2017年稍显疲态,但是被称为AR元年的2019年相比2018年却是有着无限活力。2020年VR/AR的发展将会通往哪个方向,2019年的行业融资报告已经透露出风声。

2019年的VR/AR产业不再与之前一样由VR产业支撑,AR市场今年势头难挡。尽管VR领域依旧吸引了不少投资者青睐,但是今年多笔融资却集中在了AR领域。

2019年全球融资总额336亿元人民币,其中国内融资49亿元,海外融资287亿元。2019年全年融资笔数204笔,其中国内54笔,海外150笔。

数据说明:

金额单位均为人民币,换算汇率按统计时间为准;

此数据仅为公开披露过的融资数据,未披露的数据并未计入其中;

金额为数千万/千万级/过千万的均以1000万计算,近千万均以800万计算,其他以此类推,请悉知。

2019年全年融资336亿,同比增长58%。首先来纵观一下VR/AR全球环境下的融资情况以及变化:

2018年全球全年融资总额为212亿元人民币,融资笔数达151笔。而2019年全球全年融资总额达到了336亿元,同比增长58%。相较于2017到2018年几乎持平的增长,2019年124亿的增长无疑是非常突出的。2019年全年融资金额和笔数都是呈向上增长的趋势,尤其是融资笔数从上半年负增长到下半年直线上涨。虽然2019年全年融资笔数仅增长了35%,但是下半年融资笔数同比增长了一倍多,而且仅下半年融资金额就接近2018年全年融资额。由此可见,2019年和2018年一样,大多融资活动集中在下半年。

从全年笔数来看,34%的增长相较于2018年低迷的情景已有进步,和2017年相差无几。2019年上半年的数据对比2018年来说并不突出,2018年上半年融资笔数为94笔,而2019年仅有87笔,同比下跌7%。但是到了下半年,融资市场热情高涨,融资笔数达到117笔,比2018年的57笔增长了一倍多。这其中是因为2018年的下半年融资笔数较少,但同时也因为2019年的融资额和融资数目的确相当可观。

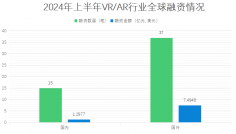

从2019年的情况来看,2019年上半年融资金额达到129亿元,下半年更是飙升到206亿元。2019年的情况在6月之前都是稳中有进增长,相较于2018年,2019年上半年的表现相当不错,同比增长55%。但是真正的重头戏还在下半年,自七月开始直到十一月,月融资总额均达到十亿以上级别,下半年同比增长60%。

而2019年下半年四个月的融资之所以这么突出,主要依靠了四笔大额投资:七月Unity完成融资5.25亿美元、八月亮风台2.5亿元C轮融资、九月CTRL-Labs被Facebook以10亿美元收购、十月Onshape以4.7亿美元价格被PTC收购、十一月网龙网络的1.5亿美元战略投资。可见,2019年的海外资本是VR/AR市场的主力军,依旧支撑着2019下半年的融资金额增长,但是国内融资也在一路发展,相比2018年,国内融资市场活动更加活跃。

海内外对比:海外占总融资额85%

在这份2019年全球融资的成绩单中,尽管海外资本依旧迅猛发力,但是国内资本却也毫不逊色。

国内:总融资额49亿元,下半年融资同比增长4倍

2019年国内融资总额49亿元,比2018年增长近一倍。2019年全年国内融资稳定,其中上半年仅达到24亿元,下半年国内融资额为25亿元,尽管下半年与上半年的额度相似,但是相比2018年下半年的融资额低迷的4.3亿元,2019年下半年国内融资增长惊人地达到近五倍之多。

而融资笔数来看,2019年与2018年一样冷清。国内全年总融资数为54笔,比2018年多4笔。而上半年下半年均分笔数,各27笔投资数。上半年的融资数目与2018年同期相同,下半年也仅比2018年多了4笔。在投资数只增长了4%的情况下,2019年的国内总投资额却增长了99%,这说明国内的投资更加集中,更专注深入拓展VR/AR行业。

海外:总融资额达287亿元,全年平稳增长

与国内相比,海外融资的势头依旧保持着。2019年海外融资总额高达287亿元,占据全年总额度85%,同期增长53%,是国内融资额近6倍。2019上半年海外融资便已达到106亿元,远超2018年数据43.2亿元,同比增长69%。而海外下半年融资额达到181亿元,同比增长45%。由此看出,海外融资上半年势头猛进,但是下半年增速放缓。

而且同期国外融资数相对于融资额并没有猛烈增长,2019年海外融资笔数同期增长49%。2019年海外融资数为150笔,其中上半年60笔,下半年90笔。而2018年海外全年融资数为101笔,其中上半年67笔,下半年34笔。可以看出,2019年上半年的融资数总体增长并不明显,与2018年的数量别无一二,甚至下跌10%。但是下半年却异军突起,以近两倍之多赶压2018年下半年数量,也因此撑起了全年的融资笔数。

国内和国外今年的动向稍有不同。国内融资数目虽增长不多,但是融资数额却翻倍增长,这说明2019年国内投资市场比2018年更加有信心,因此单笔投资额度增加。而国外的融资笔数和融资金额却显得相当温和,虽然融资金额相对笔数增长比却没有悬殊差距,但是海外下半年投资数目激增也代表了市场发出的积极信号。

下半年融资扎堆,巨头布局光场显示、脑机技术

上文提到,今年融资主要集中在七到十一月,也多为单笔大额融资。七到十一月的月融资额均超过10亿元,尤其是九月融资额达到73亿元。但是国内和海外的融资高峰出现在不同月份,海外高峰出现在九月,而国内融资高峰出现在十一月份。而海外融资低峰出现在六月,国内的则在四月。由此看出,2019年与2018年不同,国内外融资的峰值并没有出现在同一个月,但是融资低峰都出现在了上半年,而高峰都集中于下半年。

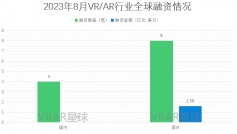

在七月,Unity获得5.25亿美元融资,同月数字王国配售共2.06亿港元股份,以及NOLO VR获得的A+轮亿元级融资,一共为39亿。同时还有The Void的2000万美元融资和RealWear的8000万美元B轮融资,使七月的总融资额飙升为53.8亿元人民币。

八月份虽比上个月疲软,但国内亮风台2.5亿元的C轮融资、Zenlayer的3000万美元、安思疆科技近亿元A轮融资;海外Light Field Lab的2800万美元融资加上Dreamscape的4000万C轮融资使八月融资额度达到14亿元人民币。由此也可以看出,部分融资额度之所以巨大是因为市场部分融资活动已经到了C轮阶段,所以单笔融资额度都达到亿元级别。

九月份的海外高峰离不开一件事,Facebook宣布以10亿美元收购脑机技术初创公司CTRL-Labs。虽然国内驭光科技有一笔亿元级别的B+融资,日本公司EmbodyMe也获得亿元融资,但是因为CTRL-Labs这笔收购投资量级过于庞大而显得微不足道。而这10亿美元约70亿人民币也是九月最主要的支撑。

十月份的融资总额约为41亿元人民币,其中重量级融资为十月下旬Onshape被PTC以4.7亿美元收购,约合人民币33亿左右。而除此之外,当月Prophesee的2800万美元风险投资和Blade的3300万美元风险投资也带来近4亿人民币的融资金额。

十一月的看点在于网龙网络的1.5亿美元战略投资为当月贡献了10亿人民币左右的融资额,而日本公司DeNA携其旗下SHOWROOM获得31亿日元融资,合人民币近2亿;而Bossa Studios也获得B轮融资3000万美元,合2亿多元人民币。因此十一月的融资额达到19亿元人民币。

但是这并不意味着上半年没有融资总额超10亿的,一月、三月到五月的融资额同样破10亿,但是量级和集中度稍逊下半年。其中引人注目的是10亿级别的单笔大额融资是来自于一月份Niantic两笔2亿美元融资。一笔一月上旬融资1.9亿美元,另一笔一月中旬2.45亿美元B轮融资,合计共30亿人民币,加上其他融资金额,一月融资达到39亿余元。

说完融资高峰,再来看融资低谷。海内外融资低谷出现在两个月份,国内在四月,海外在六月。

四月共融资15笔,其中国内4笔。而其中三家融资都在千万级别,因此最终融资仅有8千万,相比其他月份至少一亿的融资额,四月稍显零落。

而六月融资共10笔,海外5笔。但是除了Against Gravity的2400万美元融资是已经确认的,其他四家都未透露具体金额,因此六月海外融资额较低。

同时6月的融资数是全年最低,仅有10笔,总融资额为5.77亿元。但是总融资额最低的却是12月,12月融资数20笔,但是仅有4.7亿元。这是因为12月的大部分融资都集中在天使轮和A轮,金额较小。而大宗收购交易都没有透露收购金额明细,因此12月投资力度稍显疲软。

领域分析:AR融资额超VR

2019年融资共204笔,其中81笔流入VR领域,占比40%,融资额达53.2亿。而76笔流入AR领域,占比37%,融资额达到128.9亿,远远超过VR。同时,7%的数目投向了3D技术领域,6%流向XR应用,2%流入脑机领域,剩下7%为其他领域。由此看出VR依旧是行业方向标,但是围绕VR/AR市场的投资范围拓宽,MR/XR以及脑机领域也进入市场视野。此外,相比上一年,市场对AR的投资出现了明显的增长,尽管AR融资笔数略输于VR,但是实际融资金额却非常突出,大大超过了VR的融资额。

VR:VR医疗、VR线下娱乐受资本青睐

VR总体在市场占比40%,而在VR领域中,VR应用占68%,共55笔。其中最突出的是VR医疗和VR线下娱乐。线下娱乐部分获得14笔融资,在VR应用中占比26%;而医疗应用则获得7笔,占VR应用13%。其中,VR线下娱乐在上半年获得3笔亿级投资,下半年获得1笔亿级融资:Sandbox VR年初的6800万美元融资、Meow Wolf的1.59亿美元融资以及西瓜互娱的1.5亿元人民币融资;再加上下半年The Void融得2000万,因此VR线下娱乐共获得超过20亿的融资。相比上一年VR应用着重教育培训,今年瞄准VR线下娱乐表明VR领域的市场目标已经从B端往C端转移。与此同时,应用中医疗(13%)、培训(9%)、房地产(7%)也保持着一贯态势,变动较小。

在VR领域中,VR游戏也异军突起,获得了6笔融资额,从侧面反映C端VR市场的兴起。而9笔资金投资于VR平台打造。

AR:集中于核心技术和行业应用

说完VR,再来看AR在2019年的表现。AR在市场占比37%,比上一年有了明显的增长。有28笔投资流入AR应用,在AR领域中占比37%。其中AR营销为6笔和AR解决方案为5笔,分别占AR应用的21%和18%。

而13笔投资投给了AR技术,占领域的17%,11笔投给了AR硬件,占领域的15%。其中,AR技术中的全息技术投资就有6笔,包括了Light Field Lab融得的2800万美元资金,棱镜光娱的5000万元A轮融资和积木易搭的亿元A轮融资。其余的MR应用、AR内容和光学技术都为7%。

在AR硬件中有8笔流向AR眼镜,其中RealWear获得8000万美元B轮融资,Magic Leap在日本获得312亿日元的融资,以及Nreal两轮融资共3100万美元。

由此看出,AR的投资分布大多集中在技术相关企业上,如光学技术、AR硬件的企业尤其。资本在应用方面也是着重B端的投入。2019年是AR元年,因此AR一改2018年稀薄的存在感,在2019迅猛发力。

但是这不意味着AR市场放弃了C端的发展,AR游戏在2019年获得了5笔投资。其中Niantic在一月份获得2笔大额融资,分别为1.9亿美元和2.45亿美元。

除了VR和AR两大类的融资引人注目,今年市场对3D工具和技术、脑机技术、光学技术的投资也颇多,占投资市场的21%。

总结

与2018年相比,2019年一反低迷态势,这无疑是市场发出的积极信号,从数笔大额单笔融资就可以看出投资者在2019年会比2018年更加乐观。虽然海外融资依然支撑着整个融资市场,但是我们依然可以看到国内融资市场对全球融资的贡献逐渐增加。市场融资轮数也在逐渐步入后期,因此单笔大额融资增多。可以预见,2020年很可能延续2019年活跃的市场状态,会有更多资本进入市场,同时投资领域会更加集中,更有目标。

都说2019年是AR元年,AR的发展的确引人注目,加上5G在2019年的推广,AR今年的表现都可圈可点。VR产业也一直备受瞩目,今年的融资集中在C端应用上,因此2020年的融资方向可能会往偏向C端的产业。此外,脑机技术和全息技术等也愈发受到重视,可见2020年,VR/AR的应用形态可能会发生变化。

下附:2019年全年融资详情表(多图)