时至年中,回顾2019年上半年,VR/AR行业算得上捷报频传,在5G概念下资本开始躁动,AR似乎成为了“下一只被吹上风口的猪”,多款AR眼镜设备公布、光学模组设厂量产、AR企业频繁获融等等,可谓吸金无限。而反观VR方面,虽然上半年我们能看到Oculus Quest、惠普Reverb、Pico G2 4K、创维4K一体机等新设备的发售,但是从资本来看,今年上半年VR硬件的融资情况相较2018年上半年却同比下降了92.84%。

在VR陀螺整理国内外上半年VR/AR行业的融资中,陀螺君发现相较于2018年,2019年的VR/AR行业犹如另一幅景色。

数据说明:

金额单位均为人民币,换算汇率按统计时间为准;

此数据仅为公开披露过的融资数据,未披露的数据并未计入其中;

金额为数千万/千万级/过千万的均以1000万计算,近千万均以800万计算 ,其他以此类推,请悉知。

以下为2019年上半年VR/AR融资企业名单:

资本青睐细分垂直应用

VR/AR应用融资总额达15.63亿元

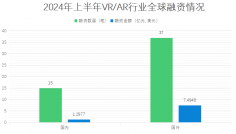

在2019年上半年,全球VR/AR行业总融资金额达124.69亿元,同比上升133.3%;总融资案例达80笔,相比去年同期的94笔同比下降14.8%。

融资仍以海外为主,占比71%,达57例,融资金额达103.29亿元;国内融资占比29%,达23例,融资金额21.4亿元。

与去年一样,今年的绝大部分投融资多集中在A轮,金额超过1亿元或B轮之后的融资案例达到34笔,此外,相对于去年,今年种子轮融及天使轮资数占比有着明显的增加,占比达21.3%,虽然资本仍然更倾向于已经融过资且商业模式比较清晰的企业, 但是融资开始青睐于新生AR硬件及相关的落地场地应用企业,国内表现更为明显,如苏州宜视智能、惠牛科技、易现先进科技等。

VR硬件方面,今年上半年的融资情况可谓异常惨淡,仅有3500万元,同比下降92.7%。经过三年的沉淀,资本对于VR硬件的态度愈加冷淡,而这与设备发展的市场状况基本吻合,在C端市场还未成熟,各大硬件厂商都在以稳健的打法维持企业的活力。

与此同时,我们能看到VR/AR游戏/影视的融资数量和融资额有着大幅度的上涨,达11例,融资额超31.92亿元。但是除去Niantic两次融资总额达29亿元,便只剩9例,总额3亿元。尽管如此,除去Niantic的两次融资,VR/AR游戏融资仍有着较高的增长,同比增长76%,而这只是游戏影视相关的软件层。

回顾近年来VR游戏的发展,不难看出几乎所有的小厂商都充当“炮灰”的角色。今年上半年就Steam平台的新VR游戏上线量同样有着大幅减少现象。面对现如今玩家基数低、变现难、周期长等一系列的问题。让资本对于VR游戏开发团队一直保持着观望的态度。

在垂直行业应用层,今年上半年的VR应用在融资方面的仍然然担任着“好学生”的角色,整体融资数量增长不大,但是融资总额在稳步增长。其中VR/AR教育培训和VR医疗最为明显,VR医疗融资数达7例,金额达2.32亿元;VR/AR教育培训达8例,金额达3.1亿元。除此之外,房产+VR/建模融资达3例,金额2.26亿元;全景拍摄/直播为3例,达6.37亿元。从获得融资的领域来看,VR应用依然是个“香饽饽”。

值得一提的是,在今年的内容融资中,我们发现了一种新的现象——平台化。最为明显的例子便是网易孵化的AR+AI创业团队杭州易现,以其为例,易现的出发点:加码AR+AI赛道,打造AR内容能力和先进的数据智能服务,并期冀在未来结合5G共同发展,这类型平台化企业/团队在出发点上都试图通过“端-内容-数据-分发优势”的模型来获取竞争力,而在今年上半年获融资平台化的企业/团队达7个,融资总额达3.74亿元。

虽然VR游戏大为受挫,但是作为落地层的线下娱乐在近两年的沉淀后。我们发现全球的线下娱乐产业从开始的粗放型逐渐向强垂直和主题化的方向发展,而这样的企业也更被企业所看好,例如,与沉浸式舞台剧相结合的Meow Wolf、主打RPG体验的漫游VR体验店品牌Tyffon、大空间多人VR碰碰车体验Holodeck VR等等。

在此前分享的“2018年全球XR线下店达9900家,中国厂商的机会在哪里?”一文中,就提到了线下体验店多样性的问题。不难发现强竞争力的线下体验店都有着IP内容的独特性以及形式多样的特点,而随着VR/AR影响力的提升,XR线下体验的吸引力也在不断的提高,此外越来越多的线下泛娱乐与VR/AR进行结合,产生新的线下娱乐模式。

以上不难看出在发展相对成熟的VR行业中,VR应用相对而言,商业模式清晰且变现能力强。而反观硬件,技术等需要长时间才能看到回报甚至回报还不明朗的情况下,VR应用清晰的商业模式,短时间内的现金回流能力自然会被中小额资本所喜爱的。

而这样的形势,也与国内的资本特性相吻合。

在今年上半年唯一融资的VR硬件公司仅有大朋VR。从国内的21笔融资来看,今年上半年获得融资的企业与去年的融资结构性相比有了结构性的变化。VR硬件融资占比的大缩减,VR内容方面的融资直接舍去游戏(VR游戏团队0融资),转而向垂直、落地的应用层,如主打VR+刑侦的源极科技、三维动画Xmov魔珐科技、线下娱乐Sandbox VR境等。

资本的风潮转而去响应了5G+与AR+的号角,国内有高达11家AR硬件相关的企业获融资,且多以硬件设备、光学模组为主。

不免令人感慨:“AR似乎成为了‘下一只被吹上风口的猪’。”

AR主角光环笼罩,

硬件软件总融资达74.05亿元

AR作为今年的主角,可谓是焦点所在。AR硬件(设备)融资达13例,34.82亿元;AR光学模组融资达5例,4.72亿元;芯片融资达2例,3.8亿元;AR平台搭建融资4例,3.2亿元。

今年上半年,在AR领域获得投资最多的就要数AR硬件技术类的公司。截至目前共有18家AR相关的硬件公司获得融资,其中包括DigiLens、灵犀微光、珑璟光电、太若科技、亮风台、惠牛科技、RealWear、Nreal、QD laser、Magic Leap等,其中就有8家获得大额投资(上亿),其中最具以Magic Leap和QD laser为代表。中国的融资大头以nreal、亮风台、耐德佳为代表。

从这些投资中可以看出,AR的核心硬件和技术越来越受到资本的重视。而在去年同期,得到资本青睐的更多是AR内容和应用领域。而相较于应用,技术和硬件都需要长时间才能看到回报,因此在现金回流能力上也略显不足。而今年对AR硬件技术加大投资的情况则说明无论国内外的资本目前都很看好AR领域,并保持了获得回报的信心。

内容方面,面向C端的游戏领域有两家企业获得投资,其中《精灵宝可梦Go》的开发商Niantic两次融资,达29亿元,占据VR/AR游戏内容融资总额的90.8%,是19年上半年融资金额仅次于Magic Leap的公司。另一家LBS+AR游戏开发商WarDucks,也获近2650万融资。

应用方向上,目前AR应用多以B端垂直领域为主,如工业、教育/培训、医疗、云服务等领域。例如主打AR教育的讯飞幻境、主打AR家庭服务的Stream、以及AR云服务Immersal。

结语

总体来说,整个市场还是保持在回暖的过程,虽然我们能看到资本的风潮从VR硬件向AR硬件转移,但是我们仍然能看到VR应用层的融资有着不错的表现。VR硬件经过2016年-2018年三年的洗礼,让资本的对VR硬件的未来预期有了更清晰的认识,随着5月份Oculus Quest和Oculus Rift S等C端设备发售,VR陀螺了解到在近期有不少VR游戏商以及资本方重新燃起了对VR游戏娱乐的信心,相信在今年下半年VR硬件和游戏娱乐方面会有更好的表现。

新兴的AR设备并不像VR领域那样已经形成了基本的格局,在VR领域,有专门面向B端的头显设备,也有兼顾B端和C端的设备。在AR领域,目前大部分的头显设备都只能面向B端市场,C端消费者对AR的认知大多停留在手机AR上。而现在有越来越多结合手机的AR头显设备出现,如国内Nreal、vivo以及光粒科技的LIGHTIN 1等设备的推出,让不少C端消费者和资本市场对AR有了新的认识。同样随着B端需求的提高,AR光学厂商也有如雨后春笋一般。当然相信在未来AR光学技术的优劣会导致一轮新的市场洗礼,而这会刺激更多的资本流入。

另外从总的来看,国内的情况虽然不如2016年和2017年一般活跃,但是趋于理性。而与去年相比,能看上半年有9家初创企业获得融资,相对于去年资本家“投也不敢投,放也不敢放”的形式,今年有了明显的改观。